2024 ABD seçimlerini Trump ve Cumhuriyetçilerin kazanmasının ilk etkilerini küresel finansal piyasalarda yükselen ABD borsası ve dolar, yurt içinde de uzunca bir süre sonra ilk defa yükselen borsa olarak yaşadık. Bugünkü yazımda finansal piyasalardaki bu gelişmeleri, Trump’ın seçim kampanyasındaki ekonomi vaatlerine göre değerlendireceğim.

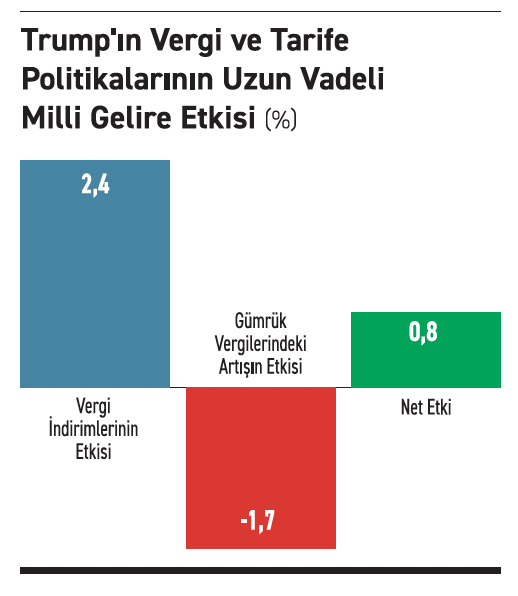

Trump, kamu maliyesinde vergi indirimlerine dayanan genişleyici bir politika izleyeceğini vaat etti. Vergi yükünün düşürülmesini ekonomik aktivite ve büyüme destekleyecektir. ABD’nin önemli sivil toplum kuruluşlarından biri olan Vergi Vakfı’nın (Tax Foundation) Ekim ayında yayınladığı raporda, paketin uzun vadeli milli gelire etkisi %0,8 olarak hesaplanmıştı. Dün, hisse senedi piyasasında da beklentiler kanalıyla bu etkiyi görmüş olduk.

Trump’ın vergi indirimi vaatlerinde öne çıkan başlıklar şu şekilde:

- İlk başkanlık döneminde uygulamaya koyduğu ve 2025 yılında sona erecek vergi kesintileri ve İş Yasası değişikliklerini uzatmak

- Eyalet ve yerel vergilerine indirim imkânı tanımak

- Kurumlar vergisi oranını yerli üreticiler için düşürmek

- Makine ve teçhizat ile araştırma ve geliştirme (Ar-Ge) harcamalarını kurumlar vergisinde süresiz olarak giderleştirmek

- Çeşitli gelir türlerini (bahşiş ve sosyal güvenlik gibi) gelir vergisinden muaf tutmak

Öte yandan Trump’ın gerek bu indirimleri finanse etmek gerekse politik duruşundan dolayı mali yükü arttıracağı alanlar da yer alıyor.

Trump, tüm ithal ürünlerde gümrük vergilerini %10-20 bandına, Çin'den yapılanlarda ise %60’a yükselteceğini söyledi. Yurt içinde üreticileri korumak amacıyla artıracağını beyan ettiği gümrük vergilerinin ilk etkisinin fiyat artışı, uzun vadede ise verimsizlik olması muhtemel duruyor.

Ancak bu politikaların yaratacağı ana risk, “küresel ticaret savaşlarını” tetikleme ve bundan kaynaklı olarak küresel enflasyonda artış; ticaret ve ekonomik aktivitede gerileme olarak yaşanabilir.

Trump’ın mali kesinti paketinde yer alan diğer konular ise daha çok siyasi duruşundan kaynaklanıyor. Bunlar arasında, Başkan Biden’ın Enflasyonla Mücadele Paketi’nde (Inflation Redution Act) yer alan iklim değişikliğiyle mücadele ve yeşil enerji yatırımları için tanınan mali ve vergisel harcamaları kaldırmak ile NATO ve benzeri uluslararası örgütlere yapılan mali katkı paylarının düşürülmesi yer alıyor. Tüm bu adımlar iklim kriziyle mücadele ve uluslararası iş birliği açısından olumsuz etkiler doğuracaktır.

Trump’ın ekonomi politikalarının bütçe üzerinde yüksek maliyet doğurması bekleniyor. Vergi Vakfı’nın Ekim ayı raporuna göre paketin bütçe açığı üzerindeki 10 yıllık maliyeti $3 trilyona ulaşıyor ve borcun milli gelire oranını 23 puan artıyor. Mevcut dönemde, ABD’de bütçe açığının milli gelire oranının %6, borcun milli gelire oranının da %120 ile rekor düzeylerde olduğunu hatırlarsak paketin mali sürdürülebilirlik tartışmalarını neden tetiklediğini daha iyi anlarız.

Bu da birçok kişinin merak ettiği “Trump’ın seçimleri kazanmasının ardından dolar neden değerlendi?” sorusunu yeniden cevaplıyor.

Artan bütçe açığı ve kamu borç yükünün ABD’de borçlanma maliyetlerini artırması ve dolayısıyla uzun vadeli faiz oranlarının daha yüksek olması bekleniyor.

Ekonomi açısından önemli bir diğer konu da Trump’ın göçmen politikası olarak karşımıza çıkıyor. Trump’ın Amerika’daki göçmenleri sınır dışı etme ve yeni geleceklere sınırları kapatma politikası, ABD’de düşük gelirli çalışanları sevindirmiş olsa da uzun vadede istihdam piyasasının esnekliğini kaybetme ve ücretlerin fiyat geçişkenliğini artırma konusunda olumsuz etkilerinin olması bekleniyor.

Özetle; Trump politikalarının büyümeyi destekleyici; ancak mali sürdürülebilirlik, enflasyon ve faiz açısından maliyetli olması bekleniyor. Bundan kaynaklı olarak Fed’in 2025 yılında faiz oranlarını daha yavaş bir patikada normalleştirmesi ve uzun vadeli faizin daha yüksek bir oranda dengeye oturması bekleniyor.

Amerikalıların kendi söylemiyle “there is no free lunch” (herşeyin bedeli var).

Bu köşe yazısı 08.11.2024 tarihinde Nasıl Bir Ekonomi Gazetesi'nde yayımlandı.